对于不会造成税收损害的虚开普通发票的行为,并不具有严重的社会危害性,不必要以刑法加以规制。

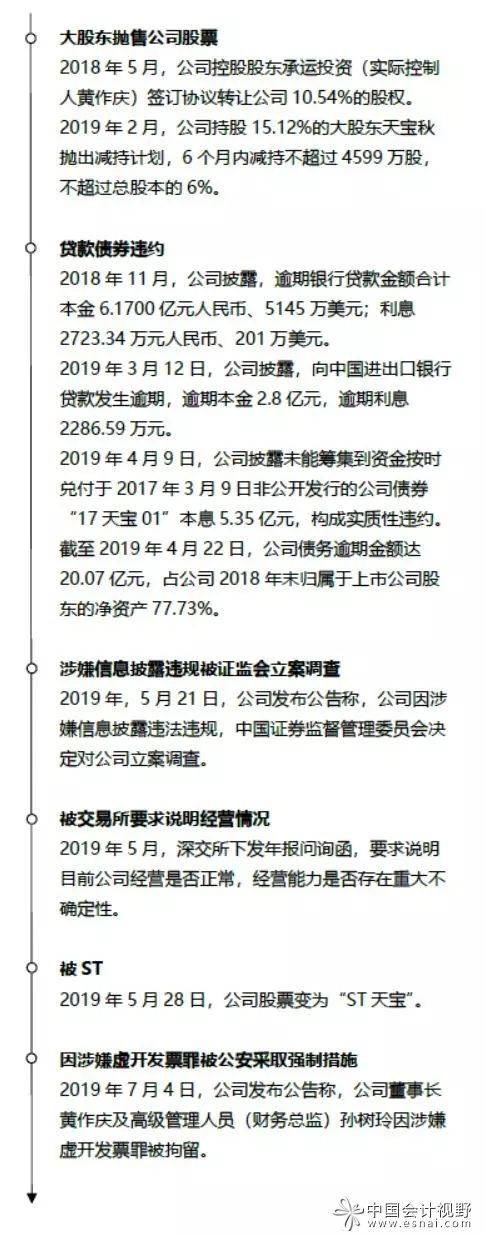

7月4日晚间,大连天宝绿色食品股份有限公司(ST天宝,002220)发布公告称,近日,公司董事会接到相关部门通知,董事长黄作庆及高级管理人员(财务总监)孙树玲被大连市公安局经侦支队因涉嫌虚开发票罪采取拘留的强制措施,案件尚待公安机关进一步调查。7月5日,ST天宝开盘即跌停。

祸不单行,事实上,公司的异常情况其实早有端倪:

除此以外,根据天宝公司的财务报表,其2011年至2017年的营业收入分别为:14.67亿元、17.73亿元、14.88亿元、16.07亿元、15.37亿元、14.77亿元、14.65亿元,基本保持平稳。但到2018年,营业收入却突然出现断崖式下降,达到10.39亿元,较2017年减少29.09%。2019年,营业收入降幅进一步加大。2019年第一季度,公司营业收入仅为1.13亿元,比上年同期减少52.45%。

营业收入大幅降低、信息披露违规、涉嫌虚开发票罪被采取强制措施,这些都让人不难联想到上市公司常走的一步“险棋”——虚增利润。为了粉饰财务报表,公司虚构营收和成本,并且空转资金、虚开发票以增加虚构业绩的可信性。

资本市场对当下业绩和繁荣的疯狂追捧让人迷失。上市公司或拟上市公司因虚开被调查的案例层出不穷:明星电缆、科阳新材、复旦复华、普瑞生物……

01虚开增值税专用发票罪还是虚开发票罪?

虚开增值税专用发票罪和虚开发票罪是两个不同的罪名。二者最重大的差别在于法定刑不同:虚开增值税专用发票罪法定刑更高,最高可达无期徒刑;虚开发票罪的法定刑最高仅为七年有期徒刑。

对于如何认定虚开增值税专用发票罪和虚开发票罪,目前存在不同认识:

有观点认为两者的核心差别在于涉案发票的种类。虚开发票罪的发票为除增值税专用发票以外的其他发票。如果行为涉及增值税专用发票但不能构成虚开增值税专用发票罪,那么也不能认定为构成虚开发票罪。

有观点认为虚开发票罪是一个“兜底”条款,虚开增值税专用发票和普通发票都可能构成虚开发票罪。行为涉及的是增值税专用发票,但又不能构成虚开增值税专用发票罪的,则可能构成虚开发票罪。

由于这样的区别,ST天宝公告称公司董事长黄作庆及财务总监孙树玲现因涉嫌虚开发票罪被拘留,天宝公司虚开的发票有可能是增值税专用发票或普通发票。如果实际虚开的是普通发票,那么相关人员最高被判处七年有期徒刑。如果实际虚开的是增值税专用发票(或有部分增值税专用发票),那么随着侦查工作的推进,案件走向可能会发生变化,仍然存在被认定为虚开增值税专用发票罪的可能。

02为虚增利润虚开发票构成犯罪吗?

增值税专用发票

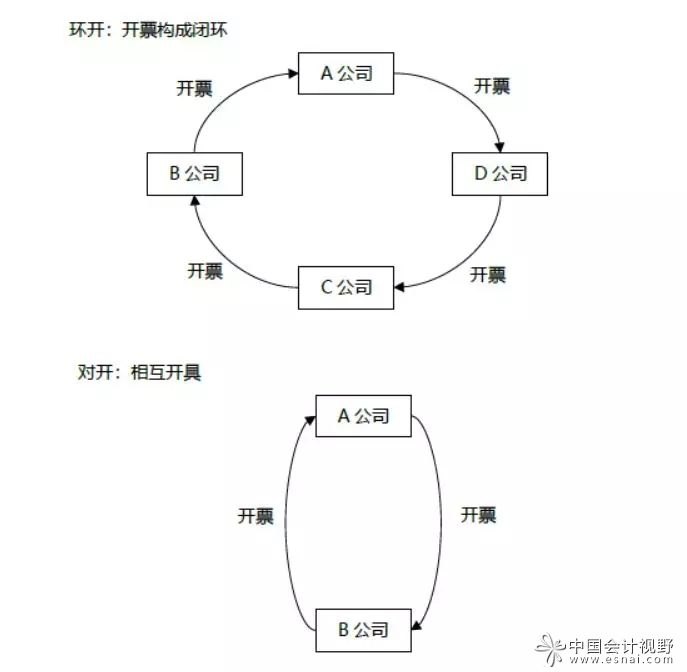

为虚增业绩、制造虚假繁荣,相互环开、对开增值税专用发票的,不以虚开增值税专用发票罪论处。这一观点在实践中已经达成共识。增值税专用发票可以用于抵扣增值税税款。这种情况下之所以不构成虚开增值税专用发票罪,核心云因在于由环开和对开。发票的开具和抵扣形成闭环,因而不会造成增值税税款的损失。因此,需要注意的关键点在于:发票的开具是否构成环开、对开。

所谓环开、对开,典型的结构如下图。

如果发票流向不能构成闭环,则不是这里说的环开、对开。

为虚增业绩虚构交易,且开具的增值税专用发票流向不能构成闭环的情况下,是否构成虚开增值税专用发票罪的问题,仍要回到虚开增值税专用发票的认定上考虑。

普通发票

目前,对于虚开发票罪的讨论比较少。实践中以虚开发票罪论处的情况也大多是空壳公司对外暴力虚开普通发票的情况。特殊情况如何处理?在司法实践中面临立法规定简略、司法解释缺位及可参照案例少等难题。

不会造成国家税款损失的虚开普通发票的行为是否会构成虚开发票罪?笔者认为,由于是为了虚增业绩而虚构的交易,相关主体可能没有发生真实业务本就不需要纳税。因此,虚开发票的行为很难认定为造成了国家税款损失。在这种情况下,也不宜以虚开发票罪论处。

在没有真实交易的情况下虚开发票,自然会引起发票管理秩序的混乱,但这并不会造成实质上的损害,原因在于:

第一,不具有税收特性的发票管理制度本身,没有加以保护的必要。发票原本是民商事交易的凭证,后来因被国家赋予扣税、纳税凭证的意义而加以管控。如果失去管控税收的作用、不具有税收上的效果,那么发票也将回归到民商事交易凭证的地位,等同于现在被广泛使用的“收据”。从这个意义上来说,不能被用于扣税的发票无异于一张国家统一格式的“收据”。在没有真实交易的情况下开具“收据”的行为当然不必要被苛以刑事处罚。

第二,虚假财务数据危害企业财务管理秩序和损害上市公司股东利益的关键不在于虚开发票。根据《会计法》的规定,可以作为会计记账依据的会计凭证包括原始凭证和记账凭证,范围涵盖出入库单据、银行往来凭证、货物签收确认单、领款确认单等等。也就是说,企业不虚开发票,而是凭借其他会计凭证同样可以做虚假的财务记录,虚增业绩。如果不是为了节约税收的目的,发票与其他会计凭证没有本质差别。虚增业绩造成的社会危害也不是由虚开发票引起的。因此没有必要专门以虚开发票罪对这种行为进行规制。

因此,对于不会造成税收损害的虚开普通发票的行为,并不具有严重的社会危害性,不必要以刑法加以规制。然而目前,刑法关于虚开发票罪的规定较为笼统、陈旧。笔者也呼吁有关部门结合经济社会生活中出现的新情况对本罪作进一步的研究,尽快出台司法解释统一刑事司法工作的执行口径。

重点领域

虚开增值税发票刑事辩护 骗取出口退税刑事辩护 民商事案件涉税处理 税务渎职犯罪刑事辩护 逃税抗税刑事辩护重大疑难案件办理

重大涉税刑事案件申诉 税务处罚行政诉讼 税务处理案件申诉 房地产重大涉税案件处理 知识产权转让纳税筹划代理范围

案件委托 法律援助 法学专家论证 专家证人出庭 司法鉴定评估关于我们

联系我们 关于我们 法学专家 智律网 屋连网QQ/微信号

1056606199